Trong thế giới thực, việc các nhà đầu tư Trung Quốc tìm cách phân bổ tài sản ở nước ngoài không có gì mới.

Đặc biệt, từ tháng 3 đến ngày 19 tháng 9 năm 2022, tỷ giá ngang giá trung tâm của Nhân dân tệ so với Đô la Mỹ đã được hạ từ 6,31 xuống còn khoảng 6,94. Trong giai đoạn này, một số chuyên gia tài chính nhận thấy rằng nhiều người đang tư vấn đầu tư ra nước ngoài hơn.

Một số nhà đầu tư có thể phân tích hợp lý việc định giá và các nguyên tắc cơ bản của các mục tiêu đầu tư, và họ coi việc phân bổ tài sản ở nước ngoài là một trong những phương tiện để kế thừa tài sản cá nhân và đa dạng hóa rủi ro. Tuy nhiên, cũng có nhiều nhà đầu tư đầu tư ra nước ngoài với tư duy “cứ thử đi”, họ tràn đầy khao khát và khao khát lợi nhuận và lợi nhuận.

Như mọi người đã biết, hoa hồng có gai. Ngày nay, nhiều năm sau, những nhà đầu tư Trung Quốc đã ra nước ngoài đào vàng đã nói với thế giới một sự thật bằng kinh nghiệm thực tế và tàn khốc của họ: đào vàng ở nước ngoài trông rất đẹp.

Dự án đô la hoãn lại hai lần

Song Nan, người đang tham gia phân bổ tài sản ở nước ngoài, bị mắc kẹt trong một dự án đô la Mỹ và hiện đang vô cùng chán nản, "Quỹ đô la Mỹ này phải hoãn lại hai năm nữa, ai có thể chịu được điều này?"

Vào năm 2018, Song Nan đã tìm hiểu về phương pháp phân bổ ngưỡng thấp ở nước ngoài thông qua một nền tảng tài chính thuộc sở hữu của một công ty thương mại điện tử nổi tiếng trong nước: mua quỹ kênh của các quỹ đầu tư tư nhân ở nước ngoài, ít nhất 100.000 đô la Mỹ, có thể đầu tư vào quản lý tài sản ở nước ngoài Các quỹ đầu tư tư nhân do công ty quản lý. Điều khiến Song Nan cảm động là một quỹ nợ cơ hội có tên American Commercial Real Estate.

Nhà phát hành của nó, DCR, là một công ty quản lý tài sản của Mỹ. Tên tiếng Trung trong các tài liệu quảng cáo là Derui Capital. Tỷ suất sinh lời cố định (chia lãi) của quỹ này là 5,25% / năm và tỷ suất sinh lời mục tiêu (sau thuế và phí) là 10% -12%. Mục tiêu đầu tư là bất động sản thương mại thế chấp bằng tiền mặt liên tục và ổn định dòng chảy, quá hạn ngắn hạn Thế chấp Thương mại Ưu tiên.

Derui Capital cũng tuyên bố được hậu thuẫn bởi Goldman Sachs, một ngân hàng lớn. Điều này khiến Song Nan buông lỏng cảnh giác. Theo quan điểm của ông, số đô la nhàn rỗi trong tài khoản ở nước ngoài cần phải tìm được nơi để bảo toàn và gia tăng giá trị của chúng.

Song Nan có một số hiểu biết về các công ty Mỹ chuyên mua lại các tài sản kém hiệu quả, chẳng hạn như Blackstone. Hơn nữa, lợi suất của quỹ này trông rất hấp dẫn. Cùng với sự chứng thực của một nền tảng thương mại điện tử nổi tiếng, Song Nan cuối cùng đã mua quỹ với số tiền 100.000 đô la Mỹ (khoảng 700.000 nhân dân tệ ngày nay).

Thời gian sớm đến tháng 9 năm 2021, ngày mà quỹ đô la này hết hạn sau ba năm, nhưng Song Nan bất ngờ được thông báo rằng quỹ sẽ phải được gia hạn thêm một năm. Tuy có nghi ngờ nhưng vì số vốn tham gia không lớn nên anh cũng không vất vả quá nhiều. Nhưng điều mà Song Nan không ngờ là vào tháng 9 năm nay, dự án đô la Mỹ hết hạn này lại được thông báo gia hạn thêm hai năm một lần nữa.

Song Nan, người nhận ra rằng có điều gì đó không ổn, muốn tìm hiểu xem số tiền đã đi đâu. Nhưng vấn đề phức tạp hơn nhiều so với anh tưởng tượng: đại diện của Derui Capital ở Trung Quốc chỉ liên tục nhấn mạnh rằng các dự án được đầu tư không thể thành hiện thực do dịch bệnh và phải có thời hạn thanh lý hai năm. Hai năm, có rất nhiều biến động.

Trong tuyệt vọng, Song Nan hy vọng rằng nền tảng tài chính sẽ ra mắt, nhưng nền tảng này trở nên thiếu hiểu biết. Thị trường được biết có khoảng 30 hoặc 40 nhà đầu tư Trung Quốc đã mua quỹ này như Song Nan, với tổng số tiền khoảng 4 triệu đô la Mỹ, trong đó quỹ lớn hơn là 1 triệu đô la Mỹ.

Derui Capital có thực sự đầu tư vào các thương vụ mua lại tài sản không hiệu quả với số tiền huy động được từ các nhà đầu tư Trung Quốc? Theo một báo cáo bằng tiếng Anh, "họ đã có một quỹ vào năm 2017, và quỹ này về cơ bản đã được đầu tư vào quỹ của họ vào năm 2015", Huang Lichong, chủ tịch Huisheng International Capital, người am hiểu về tài chính và luật của Mỹ, nói với thị trường. , có thể lấy lại một số, tài sản thương mại được thế chấp. Tuy nhiên, nếu là một vụ mua bán trả nợ lớn thì có thể bạn sẽ không lấy lại được hết, hoặc chỉ lấy lại được 20% -30%.

Logic trong kết luận của Huang Lichong là công ty này là một công ty vừa và nhỏ ở Hoa Kỳ, và nó không chuyên nghiệp như các tài liệu quảng cáo nói. Xét về lý lịch, vị CEO này mặc dù là kế toán nhưng chưa được đào tạo bài bản về tổ chức chuyên nghiệp. Như chúng ta đã biết, mô hình bất động sản thương mại này đòi hỏi tính chuyên nghiệp cao.

Đây là một lĩnh vực đầu tư rủi ro cao. Theo Chỉ số FTSE Nareit Tất cả REITs (chỉ số REITs rộng nhất ở Hoa Kỳ), trong hai tháng đầu năm 2020 sau khi bắt đầu dịch bệnh, nó chuyển từ tăng chậm thành sụt giảm như vách đá, và sau đó đột ngột V -định hình vào ngày 1 tháng 3 năm 2020. Đã đảo ngược và cuối cùng đã tăng lên ngày 1 tháng 12 năm 2021. Bước sang năm 2022, chỉ số này đã giảm trên một đường thẳng, tính đến ngày 16 tháng 9, nó đã giảm khoảng 22% so với mức cao vào tháng 12 năm ngoái.

Quan trọng hơn, "Goldman Sachs là ngân hàng cung cấp các khoản vay thế chấp cho quỹ của họ. Tức là, tiền của quỹ được sử dụng làm tiền gốc. Nếu mất, số tiền này sẽ được hoàn trả cho Goldman Sachs trước, và Goldman Sachs sẽ thu lãi và tiền gốc, và sau đó là tiếng Đức Nó được sử dụng để lấy lại vốn của Rui Capital, "Huang Lichong giải thích.

Mặc dù quỹ của Derui Capital có vẻ nghiêng về rủi ro thị trường nhiều hơn, nhưng đối mặt với các mô hình phân bổ tài sản ở nước ngoài như vậy, nhà tài chính Ma Wenping tin rằng rủi ro lớn nhất là dòng tiền. Ông thích mô tả các quỹ mờ đục là "Một đứa trẻ không có một người mẹ có nhiều điểm rủi ro không thể kiểm soát được chỉ vì anh ta không thể nhìn thấy dòng chảy. "

Đây không phải là một trường hợp cá biệt.

Nhà đầu tư Trung Quốc bị "săn" tiền xấu

“Định luật Gresham” nói rằng mọi người giấu tiền có giá trị thực cao và tiêu tiền với giá trị thực thấp. Đây là "tiền xấu đẩy ra tiền tốt".

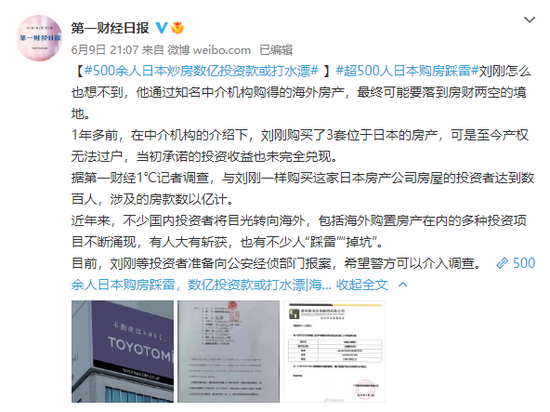

Đối với hơn 500 nhà đầu tư Trung Quốc đã mua một sản phẩm quản lý tài sản ở Nhật Bản, họ đã bị nhắm mục tiêu bởi "tiền xấu" từ rất sớm. Theo lời giới thiệu của một người quen, Feng Shaoqi đã mua một bất động sản ở Osaka từ Tập đoàn Toyotomi ở Nhật Bản. Nhìn bề ngoài, đây là để bạn mua một căn nhà, nhưng về bản chất, nó là một sản phẩm tài chính dưới danh nghĩa bất động sản.

Mô hình kinh doanh của Toyotomi là "căn phòng hướng biển với không gian nhân văn và đánh giá cao trong xx + lưu lượng truy cập cao với gói cho thuê mua lại cửa hàng thịnh vượng + lợi nhuận ổn định không mất quản lý tài sản hoàn tiền + chứng thực bởi đại lý bất động sản quốc tế" . Đó là, Toyotomi vận hành ngôi nhà bạn mua dưới dạng homestay, với tỷ lệ hoàn vốn hàng năm là 6%. Trong năm thứ ba và thứ tư, nếu bạn không muốn cho thuê lại, công ty bất động sản có thể mua lại với giá đầy đủ.

Feng Shaoqi đã nhận tiền thuê nhà trong một khoảng thời gian, điều này khiến anh ấy nghĩ rằng đây là một dự án nghiêm túc. Nhưng không lâu sau Feng Shaoqi không bao giờ nhận lại được tiền. Kể từ đầu năm nay, ngày càng nhiều nhà đầu tư không nhận được tiền của họ. Một nhà đầu tư đã giao cho một luật sư điều tra và phát hiện ra rằng chuỗi vốn của Toyotomi Commercial đã bị phá vỡ ngay từ năm 2020. Công ty lấy tiền rồi không tiếp tục xây nhà, trong đó có nhiều công trình xây dựng dở dang.

(Ảnh chụp màn hình Weibo)

(Ảnh chụp màn hình Weibo)Mặc dù vậy, Toyotomi Commercial cũng đã bán các bất động sản ngoài kế hoạch cho các nhà đầu tư thông qua một đại lý dịch vụ bất động sản trong nước. Mãi đến tháng 6 năm nay, vụ việc kinh doanh Toyotomi mới được công chúng chú ý. Song Wei, một luật sư người Trung Quốc sống tại Nhật Bản, tin rằng các phương pháp của Toyotomi liên tục được nâng cấp trong những năm qua, khiến các nhà đầu tư khó đề phòng. Ngay từ đầu năm 2019, Song Wei đã biết về mô hình đầu tư của Toyotomi.

Năm đó, một người bạn nhận báo cáo đầu tư và hỏi anh ta về sự tuân thủ và rủi ro của Toyotomi, "Thỏa thuận đầu tư vào thời điểm đó không quá phóng đại, nhưng có bóng dáng của 'tiền thuê giả + lợi nhuận giả + phí bảo hiểm cao' trong đó." Song Wei nhớ lại. Vào tháng 9 năm 2021, Song Wei nhận được ủy thác dịch vụ pháp lý đầu tiên từ Toyotomi Commercial.

"Chúng tôi đã thực hiện một số kế hoạch cho khách hàng của mình, nhưng chúng tôi đã không theo dõi." Nhưng tại thời điểm đó, thỏa thuận mua bán mà Song Wei nhìn thấy đã được nâng cấp so với những gì anh ấy thấy vào năm 2019. "Có một sự nghi ngờ mơ hồ về mức độ nghiêm trọng. gian lận. Toyotomi sợ rằng nó sẽ nổ tung. " Song Wei đưa ra nhận định này dựa trên phân tích của ông về môi trường kinh tế Nhật Bản, bên cạnh những nghi ngờ về sự tuân thủ của mô hình Toyotomi.

Dưới ảnh hưởng của dịch bệnh, thị trường cho thuê nhà ở Nhật Bản đang ế ẩm, và ngành kinh doanh khách sạn homestay càng thêm điêu đứng. Là một điểm nóng về du lịch, các công ty bất động sản ở Osaka cũng thường xuyên phải đóng cửa. Điều này có nghĩa là, giả sử Toyotomi có bất động sản riêng, Toyotomi không thể duy trì “cuộc chơi” này nếu không có sự thúc đẩy của ngành du lịch.

Theo quan điểm của Song Wei, so với các thói quen truyền thống trong nước, mô hình của Toyotomi là đưa tất cả các phong cách chơi vào đó. Trong số đó, các quỹ ra nước ngoài, vươn lên vị thế ở nước ngoài, v.v., đặc biệt đánh vào điểm yếu của bản chất con người. Vào tháng 2 và tháng 3 năm nay, Song Wei nhận thấy ngày càng có nhiều người tham khảo ý kiến, trong đó có nhiều người đã qua nhiều lần giới thiệu.

Tuy nhiên, xét từ thông tin do Song Wei xác minh, bản chất vụ việc của Toyotomi còn tồi tệ hơn so với những gì được truyền thông phanh phui: Toyotomi Commercial đã mua bán các tòa nhà không đứng tên chính mình, và hợp đồng còn hiệu lực hay không. đã thảo luận; Sau đó, người nhận thanh toán là tài khoản cá nhân Trung Quốc của người đại diện theo pháp luật. Các khoản tiền này có được chuyển vào tài khoản công ty của Toyotomi không? Nó có vi phạm kiểm soát ngoại hối quốc gia không? Có rất nhiều bí ẩn cần được giải đáp.

Lấy trường hợp Toyotomi làm bài học, Song Wei nói với cộng đồng thành phố rằng nếu bạn không hiểu rõ về văn hóa và luật pháp của nước ngoài, nhưng sử dụng logic của Trung Quốc để hiểu nó, bạn chắc chắn sẽ đụng phải một bức tường. Hãy chắc chắn rằng bạn đã tìm được một đối tác hoặc trung gian thực sự đáng tin cậy, ký một thỏa thuận thực chất với nó và đóng một vai trò đồng trách nhiệm. Hoặc tìm một công ty luật đáng tin cậy và để nó giúp bạn thực hiện việc này.

Có thể thấy thoáng qua con báo trong ống. Không chỉ các cá nhân, con đường đầu tư ra nước ngoài của các doanh nghiệp cũng gặp khá nhiều khó khăn. Lấy ví dụ một công ty trong nước có tên là Sunflower Capital, với vai trò là nhà quản lý quỹ, công ty này đã phát hành quỹ “Sunflower-Israel Venture Capital Private Equity” vào tháng 9/2016. Mục tiêu cơ bản của quỹ này là Israel hoặc các công ty công nghệ cao có nền tảng là người Israel.

Quỹ này hết hạn vào tháng 3/2020, nhưng do ảnh hưởng của nhiều yếu tố như dịch bệnh nên chưa thể hoàn thành công tác thanh lý. Mặc dù Sunflower Capital đã cố gắng đưa ra lời giải thích cho nhà đầu tư thông qua chiết khấu, giới thiệu công ty đăng ký mua cổ phiếu, v.v., nhưng thị trường đã biết rằng hơn một nửa năm 2022 đã trôi qua và quỹ này vẫn chưa rút dù chỉ một giao dịch.

Nhà hoạch định tài chính cấp cao He Chen nói với thị trường rằng đầu tư cổ phiếu đặc biệt rủi ro trong việc phân bổ tài sản ở nước ngoài. Nếu một doanh nghiệp ngừng hoạt động, hãy tự chịu rủi ro. Mặc dù một số quỹ là phương thức đầu tư với nhiều mục tiêu, do đầu tư xuyên biên giới, điều này liên quan đến các vấn đề phức tạp như hạn chế về địa lý và liệu dự án có được thẩm định hay không.

Tại sao các nhà đầu tư Trung Quốc gặp phải quá nhiều "đồng tiền xấu" trên vàng cốm của họ ở nước ngoài, và họ phải vượt qua bao nhiêu khó khăn?

Tại sao có nhiều khó khăn như vậy?

Để hiểu lý do tại sao các nhà đầu tư Trung Quốc không suôn sẻ ở Nuggets ở nước ngoài, chúng ta phải bắt đầu với các kênh và hình thức phân bổ tài sản ở nước ngoài của nước tôi.

Các kênh chính thức để phân bổ tài sản trong nước và nước ngoài là ODI (Đầu tư trực tiếp ra nước ngoài), QDII (Nhà đầu tư tổ chức trong nước đủ điều kiện), QDLP (Đối tác hữu hạn trong nước đủ điều kiện), QDIE (Doanh nghiệp đầu tư trong nước đủ điều kiện), v.v. Tuy nhiên, do hạn ngạch eo hẹp và hoạt động kém hiệu quả, nhiều nhà đầu tư không mấy quan tâm đến điều này.

Mặc dù phân bổ tài sản chủ yếu được sử dụng để đa dạng hóa rủi ro, nhiều nhà đầu tư vẫn sử dụng nó như một phương tiện kiếm lợi nhuận vượt mức. Wang Zhaojiang, Chủ tịch Công ty TNHH Quản lý Đầu tư Huihe Chuangshi ở Thâm Quyến, thường hỏi các nhà đầu tư rằng “thứ nhất là bạn đảm bảo vốn cho tôi, thứ hai là bạn có thể giúp tôi nhận ra được bao nhiêu lợi nhuận”. Theo quan điểm của Wang Zhaojiang, điều này có liên quan đến thói quen kiếm tiền ngắn hạn và kiếm tiền nhanh của người Trung Quốc.

Trong một thời gian dài, năng suất của các sản phẩm quản lý tài sản bằng đồng Nhân dân tệ vẫn ở mức cao. Ví dụ, giá nhà ở tại các thành phố hạng nhất của Trung Quốc thường tăng với tốc độ tăng trưởng hai con số; thu nhập từ đầu tư ủy thác và nợ tư nhân cũng gần bằng hoặc vượt quá 10%; quản lý tài sản ngân hàng và các khoản đầu tư có thu nhập cố định cũng có tỷ lệ lợi nhuận khoảng 4%, vượt quá 10%. Các khoản đầu tư tương tự ở Châu Âu và Hoa Kỳ. Bước ngoặt bắt đầu vào năm 2016.

Năm nay, khi lợi suất đầu tư trong nước giảm, các tổ chức kinh doanh "phân bổ tài sản ở nước ngoài" mọc lên như nấm sau mưa. Trong số các tổ chức này, tất nhiên cũng có các tổ chức tài chính có trình độ như QDII, nhưng "tiền tốt" luôn bị "tiền xấu" đẩy ra. Một số tổ chức trong nước đã liên kết với các công ty nước ngoài để thu hoạch "tỏi tây" của Trung Quốc. Đặc điểm quan trọng nhất của các sản phẩm tài chính mà họ quảng bá là "năng suất cao", nhưng có nhiều phương pháp khác nhau.

Qiao Mu, một người Trung Quốc sống ở Hoa Kỳ, nói với cộng đồng thành phố rằng lúc đầu, rao giảng ngoại tuyến là trọng tâm chính. Sau đợt dịch, nó sẽ chủ yếu là trực tuyến. Nhưng một số khách hàng lớn hoặc khách hàng tư nhân có nhiều khả năng tìm thấy người quen ngoại tuyến hơn. Ví dụ, nếu có một ông chủ lớn, hoặc một cá nhân bị phá sản, có một khoản tiền trong tay, họ sẽ tiến hành tiếp thị có mục tiêu.

Hu Feng, một chuyên gia tài chính, nhận ra thuật ngữ "tiếp thị có mục tiêu". "Các công ty quản lý tài sản này sẽ đi khắp nơi để gây quỹ. Anh ta sẽ đóng gói sản phẩm theo đặc điểm của từng quốc gia, và sau đó đi gây quỹ". Lao Lei, đã tìm ra mánh khóe. Ông từng mua một quỹ đầu tư tư nhân của Mỹ, quỹ này đã bị mất hơn 500.000 nhân dân tệ.

Ngoài các phương thức bán hàng thông thường, Lao Lei cho thị trường biết rằng một số công ty tài chính hoặc giàu có cũng sẽ thuê nhiều cô gái trẻ đẹp, họ sẽ sử dụng "chiêu thức làm đẹp" để bạn mua các sản phẩm tài chính ở nước ngoài. Ngoài lợi nhuận cao, các sản phẩm này thường tuyên bố rằng người hỗ trợ của họ là các công ty niêm yết ở nước ngoài. Tuy nhiên, hoa hồng có gai.

Đan xen như núi. Nhiều nhà đầu tư không hiểu mô hình kinh doanh của các sản phẩm tài chính mà họ mua, cũng như họ không nhận ra rằng tư duy đầu tư của Trung Quốc không thể áp dụng ở nước ngoài. Khi phân bổ tài sản ở nước ngoài, ngoài rủi ro hoạt động của các tổ chức đầu tư được lựa chọn, còn có rủi ro thị trường, rủi ro tỷ giá hối đoái, rủi ro pháp lý, v.v.

Lấy ví dụ như Congo. Hầu hết các nhà đầu tư bị thu hút bởi nguồn tài nguyên khoáng sản phong phú và nhân công rẻ của Congo. Tuy nhiên, luật pháp của nước này quy định rằng quặng thô bị phát hiện không được xuất khẩu và phải thực hiện một số thủ tục xử lý đối với quặng đã khai thác trước khi được xuất khẩu. Tuy nhiên, mức thuế xuất khẩu áp dụng đối với tất cả các doanh nghiệp có vốn đầu tư nước ngoài là rất cao. Nếu nhà đầu tư thiếu hiểu biết về môi trường đầu tư tại Congo sẽ dễ dẫn đến các hành vi vi phạm pháp luật và thiệt hại về kinh tế.

Quan trọng hơn, ngoài các kênh chính thức trong nước, các mô hình phân bổ tài sản ở nước ngoài khác đang nằm ngoài quy luật. Lấy trường hợp Toyotomi làm ví dụ, "Theo luật pháp Nhật Bản, việc bán bất động sản ngoài kế hoạch cho cư dân Nhật Bản là bất hợp pháp. Nhưng nếu chúng được bán cho những người không phải là cư dân Nhật Bản, tức là những cư dân ở nước ngoài, thì đây là một khu vực xám hợp pháp. . ” Tống Vĩ chỉ ra.

Ngay cả khi nhà đầu tư có tiền USD trong tài khoản ở nước ngoài, liệu tổ chức thực hiện phân bổ tài sản ở nước ngoài (dù là trong nước hay nước ngoài) có đủ điều kiện tương ứng không? Các nhà đầu tư ở nước ngoài không có vốn bằng đô la Mỹ, làm thế nào để tiền của họ được chuyển ra ngoài? Ở đây âm u.

Sau khi nhìn thấy sự thật về việc phân bổ tài sản ở nước ngoài, Hu Feng kiên quyết rời khỏi công ty mà anh ta làm việc, chi nhánh của một công ty quản lý tài sản ở nước ngoài ở Trung Quốc. "Thực chất việc tuyên truyền kiểu này ở Trung Quốc là bất hợp pháp." khá khó khăn để truy tố các công ty ở nước ngoài, ít nhất một điều chắc chắn là "Cho dù đó là nền tảng tài chính trong vụ Derui Capital hay công ty dịch vụ bất động sản trong vụ Toyotomi, thì những tổ chức này đã tuân thủ hết sức mình chưa? Cần thiết nghĩa vụ kiểm toán? ” He Chen hỏi.

Dựa trên điều này, Hechen đề xuất rằng khi các nhà đầu tư lựa chọn một tổ chức, trước tiên họ nên xác nhận xem tổ chức đó có an toàn và đáng tin cậy hay không, liệu tổ chức đó có đủ điều kiện đầu tư hoặc dịch vụ tương ứng hay không, và liệu tổ chức đó có được giám sát bởi cơ quan quản lý tương ứng hay không, v.v. xem xét khả năng dịch vụ đầu tư của nó.

Khi thiên nga đen của rủi ro tấn công, cụm từ "tài chính là quản lý rủi ro" luôn được nhắc đến. Nhiều nhà đầu tư hy vọng rằng mặc dù tài sản trong tay họ sẽ gia tăng giá trị trên thị trường vốn, nhưng tốt nhất là nên tiếp cận dễ dàng. Tuy nhiên, cuối cùng chính các nhà đầu tư mới là người chịu trách nhiệm về tài sản.